Wenn Sie eine Immobilie an Ihre Kinder oder andere Angehörige übertragen wollen, aber weiterhin darin wohnen oder sie vermieten möchten, dann ist das Nießbrauchrecht eine der effizientesten Lösungen in Deutschland. Es ermöglicht Ihnen, das Eigentum zu verschenken oder zu vererben - ohne dass Sie aus Ihrer Wohnung vertrieben werden. Gleichzeitig reduziert es die Steuerlast deutlich. Doch viele machen Fehler bei der Berechnung, der Vertragsgestaltung oder der Eintragung. Und das kann teuer werden.

Was ist ein Nießbrauchrecht und wie funktioniert es?

Ein Nießbrauchrecht ist kein Mietverhältnis. Es ist ein echtes Recht, das im Grundbuch eingetragen wird und Ihnen das volle Nutzungsrecht an einer Immobilie gibt - auch wenn Sie nicht der Eigentümer sind. Sie dürfen wohnen, vermieten, verpachten, sogar die Miete einstreichen. Der neue Eigentümer (z. B. Ihr Kind) bekommt das Eigentum, aber keine Nutzung. Das ist der Kern: Eigentum und Nutzung werden getrennt.Diese Trennung ist der Schlüssel zur Steueroptimierung. Der Wert der Immobilie wird beim Erbschafts- oder Schenkungssteueraufkommen nicht mit dem vollen Marktwert bewertet, sondern abzüglich des Wertes des Nießbrauchs. Je länger Sie voraussichtlich leben, desto höher ist der Wert des Nießbrauchs - und desto niedriger die Steuer.

Beispiel: Eine Wohnung ist 600.000 Euro wert. Ohne Nießbrauch müsste Ihr Kind bei einer Schenkung 118.500 Euro Steuer zahlen. Mit einem Nießbrauch für einen 75-Jährigen sinkt die Steuerlast auf 42.300 Euro. Das ist eine Ersparnis von über 76.000 Euro. Das ist kein theoretisches Modell - das passiert jeden Tag in Österreich und Deutschland.

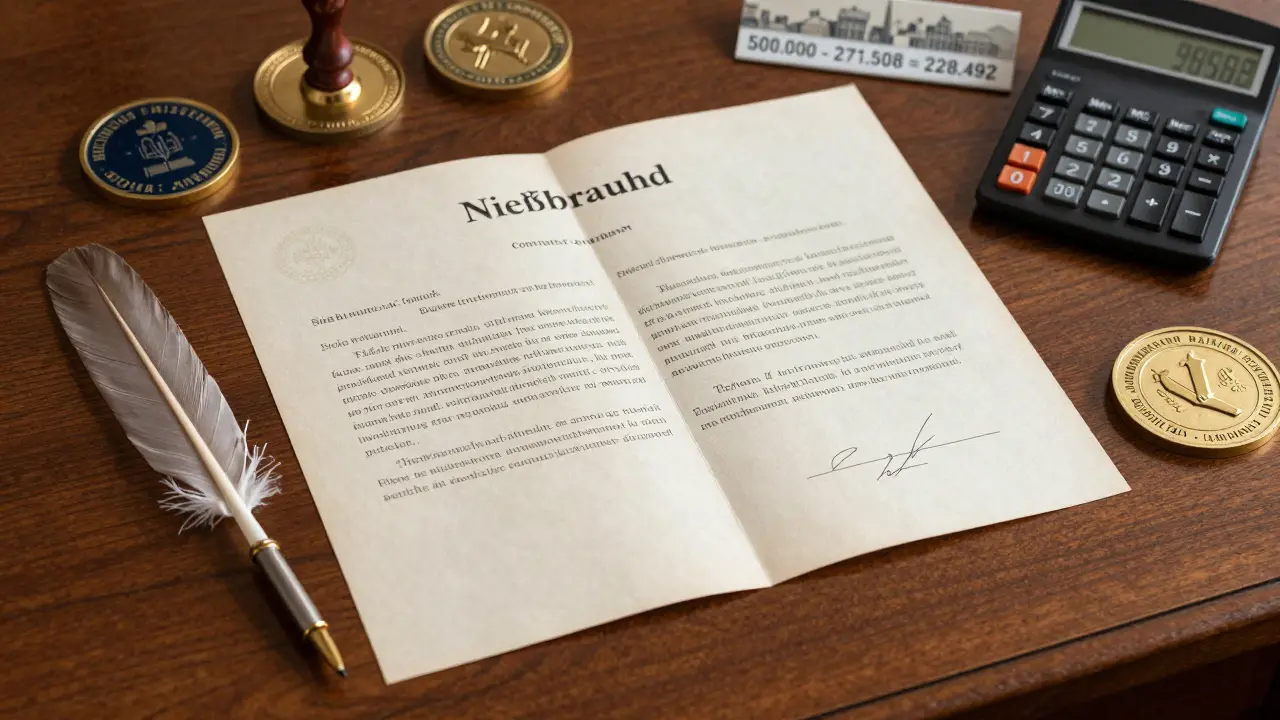

Wie wird der Wert des Nießbrauchs berechnet?

Die Berechnung ist nicht kompliziert, aber sie muss genau sein. Das Finanzamt prüft sie streng. Falsch gerechnet? Dann kommt es zu Nachzahlungen mit Zinsen von bis zu 6% pro Jahr.Die Formel lautet: Kapitalwert des Nießbrauchs = Jahreswert × Kapitalwert-Faktor

- Jahreswert: Das ist entweder die tatsächliche Miete, die Sie einnehmen, oder - wenn Sie selbst wohnen - die fiktive Miete für eine vergleichbare Wohnung. Aber: Der Jahreswert darf nicht höher sein als der Verkehrswert der Immobilie geteilt durch 18,6. Bei einer 600.000-Euro-Wohnung ist das also max. 32.258 Euro pro Jahr.

- Kapitalwert-Faktor: Dieser Wert wird vom Bundesministerium der Finanzen jährlich veröffentlicht. Er basiert auf der Lebenserwartung. Für einen 70-jährigen Mann liegt er 2024 bei 11,2, für eine Frau bei 12,8 - weil Frauen länger leben. Bei einem 75-Jährigen beträgt er 9,5.

Beispielrechnung: Eine 500.000-Euro-Wohnung, die Sie selbst nutzen. Jahreswert = 500.000 / 18,6 = 26.882 Euro. Kapitalwert-Faktor für einen 72-Jährigen: 10,1. Kapitalwert = 26.882 × 10,1 = 271.508 Euro. Der steuerbare Wert der Immobilie ist dann 500.000 - 271.508 = 228.492 Euro. Die Steuer fällt deutlich niedriger aus.

Bruttonießbrauch vs. Nettovießbrauch - was ist besser?

Hier entscheidet sich, wer die Kosten trägt. Das hat steuerliche Folgen.- Bruttonießbrauch: Der Eigentümer zahlt alle Kosten - Grundsteuer, Versicherung, Reparaturen, Schornsteinfeger. Der Nießbraucher nutzt die Immobilie, zahlt aber nichts. Vorteil: Einfacher. Nachteil: Der Eigentümer kann keine Abschreibungen vornehmen. Das macht die Immobilie für ihn steuerlich unattraktiv.

- Nettovießbrauch: Der Nießbraucher zahlt alle Kosten. Das ist die Standardvariante bei Familienübertragungen. Vorteil: Der Nießbraucher kann diese Ausgaben als Werbungskosten absetzen - wenn er die Immobilie vermietet. Das senkt seine Einkommensteuer. Der Eigentümer hat keine Kosten und keine Abschreibung - aber auch keine Steuerlast durch den Nießbrauch.

Die meisten Experten empfehlen Nettovießbrauch. Er ist fairer, transparenter und steuerlich flexibler. Werden die Kosten nicht klar im Vertrag festgelegt, gerät das ganze Modell ins Wanken. Das Finanzamt kann dann den Nießbrauch als Schenkung neu bewerten - mit schwerwiegenden Folgen.

Warum ist der Nießbrauch besser als ein Wohnrecht?

Viele denken: „Warum nicht einfach ein Wohnrecht eintragen?“ Das ist ein häufiger Irrtum.Ein Wohnrecht (§ 1093 BGB) erlaubt nur, in der Wohnung zu wohnen. Nicht mehr. Keine Vermietung. Keine Mieteinnahmen. Keine Nutzung für wirtschaftliche Zwecke. Der Wert des Wohnrechts wird vom Finanzamt deutlich höher angesetzt als der Wert des Nießbrauchs - weil es als „nicht wirtschaftlich“ gilt. Eine Studie der Deutschen Gesellschaft für Immobilienwirtschaft (2023) zeigt: In 68% der Fälle führt das Wohnrecht zu höheren Steuerlasten als der Nießbrauch.

Und: Ein Wohnrecht lässt sich nicht vererben. Wenn Sie sterben, endet es. Der Nießbrauch endet erst mit Ihrem Tod. Das ist ein entscheidender Unterschied, besonders wenn Sie langfristig Sicherheit wollen.

Die Nachteile - warum es nicht für jeden passt

Der Nießbrauch ist kein Allheilmittel. Er hat auch Nachteile.- Verkaufsschwierigkeiten: Immobilien mit Nießbrauch erzielen durchschnittlich 12-18% weniger als unbelastete Objekte. Der Käufer weiß: Er bekommt das Eigentum, aber nicht die Wohnung. Das macht sie weniger attraktiv.

- Finanzierungsprobleme: Nur 37% der Banken gewähren volle Finanzierungen für solche Objekte. Die Sparkasse München hat intern festgestellt, dass 63% der Institute höhere Eigenkapitalquoten verlangen oder ablehnen.

- Rechtliche Unsicherheit: Wenn der Nießbraucher die Kosten nicht zahlt, obwohl er es soll, oder wenn er die Immobilie nicht ordnungsgemäß nutzt, kann der Eigentümer rechtlich eingreifen - aber das ist aufwendig und teuer.

- Steuerliche Nachprüfung: Das Finanzamt prüft besonders scharf, ob der Nießbrauch wirklich rechtmäßig ist. Ein Fall aus dem Internet: Ein Vater verzichtete auf eine Ablösesumme. Das Finanzamt sah darin eine versteckte Schenkung und forderte 58.300 Euro Erbschaftsteuer plus 12% Zinsen.

Was muss im Nießbrauchvertrag stehen?

Ein mündlicher Vertrag reicht nicht. Es muss schriftlich, notariell beurkundet und im Grundbuch eingetragen werden. Der Vertrag muss mindestens enthalten:- Volle Namen und Geburtsdaten von Eigentümer und Nießbraucher

- Genau beschriebene Immobilie (Adresse, Grundbuchblatt, Flurstück)

- Klare Regelung: Brutto- oder Nettovießbrauch?

- Verpflichtung zur Kostenübernahme (wer zahlt was?)

- Dauer: „bis zum Tod des Nießbrauchers“ - das ist Standard

- Keine Ablösezahlungen - das könnte als Schenkung gewertet werden

Die Eintragung ins Grundbuch kostet pauschal 200 Euro plus 0,5% des Grundbuchwerts. Bei einer 500.000-Euro-Immobilie sind das 2.700 Euro. Das ist ein einmaliger Aufwand - aber im Vergleich zur Steuereinsparung verschwindend gering.

Die größten Fehler - und wie Sie sie vermeiden

Eine IHK-Studie aus München (2024) zeigt: 78% der Laien brauchen professionelle Hilfe. Die häufigsten Fehler:- Falscher Kapitalwert-Faktor: 42% der Fälle nutzen veraltete oder falsche Werte. Der Faktor wird jedes Jahr im Januar vom BMF veröffentlicht. Nie selbst schätzen!

- Unvollständiger Vertrag: 31% vergessen die Kostenregelung oder die genaue Immobilienbezeichnung.

- Keine Abstimmung mit dem Finanzamt: 27% überraschen das Finanzamt mit der Übertragung - statt vorher zu fragen. Das lädt Nachprüfungen ein.

- Kein Steuerberater: Dr. Sabine Weber vom BDS warnt: „30% der Nießbrauch-Verträge enthalten Fehler, die zu Nachzahlungen führen.“

Der einzige Weg, das zu vermeiden: Notar + Steuerberater. Nicht sparen. Nicht online-Vorlagen nutzen. Nicht auf „das macht man doch so“ vertrauen.

Wie sieht die Zukunft aus?

Die Nachfrage steigt. 2019 gab es 18.500 Nießbrauch-Übertragungen. 2023 waren es schon 27.800 - ein Anstieg von über 50%. Der Deutsche Notarverein prognostiziert für 2025 über 35.000 Fälle. Warum? Weil die Freibeträge für Kinder von 400.000 auf 500.000 Euro erhöht wurden - und viele nutzen das Nießbrauchrecht, um den Freibetrag voll auszuschöpfen.Im Jahr 2025 will das Bundesfinanzministerium den Kapitalwert-Faktor anpassen - weil Menschen länger leben. Die Faktoren für über 70-Jährige sollen um 8-12% erhöht werden. Das bedeutet: Der Nießbrauch wird noch wertvoller. Die Steuereinsparung wird größer.

Ein Risiko: Die Immobilienmärkte könnten sich verändern. Die Deutsche Bundesbank warnt vor einer Überbewertung von Immobilien mit Nießbrauch - weil sie schwerer zu verkaufen sind. Das ist kein Grund, es zu vermeiden - aber ein Grund, realistisch zu planen.

Was tun, wenn Sie es schon gemacht haben?

Wenn Sie bereits eine Immobilie mit Nießbrauch übertragen haben, prüfen Sie:- Wurde der richtige Kapitalwert-Faktor verwendet?

- Steht im Vertrag klar, wer die Kosten trägt?

- Wurde der Nießbrauch im Grundbuch eingetragen?

- Haben Sie das Finanzamt vorher informiert?

Wenn Sie unsicher sind: Holen Sie sich eine Prüfung. Einmalige Kosten von 500-1.000 Euro können Ihnen 10.000 Euro oder mehr ersparen - wenn das Finanzamt nachfragt.

Fazit: Nießbrauch ist mächtig - aber nur mit Experten

Das Nießbrauchrecht ist das effizienteste Instrument, um Immobilien steuerfrei an die nächste Generation zu übertragen - und trotzdem weiterhin darin zu wohnen. Es ist kein Trick. Es ist ein gesetzlich verankertes Recht, das seit 1900 besteht. Und es wird immer wichtiger, weil die Bevölkerung altert und Immobilien teurer werden.Aber: Es ist kein DIY-Projekt. Wer hier spart, indem er den Notar oder Steuerberater auslässt, riskiert Nachzahlungen, Zinsen und sogar Strafen. Die Ersparnis ist riesig - aber nur, wenn alles richtig gemacht wird.

Wenn Sie planen, eine Immobilie zu übertragen, dann beginnen Sie jetzt. Mit einem Notar. Mit einem Steuerberater. Und mit den offiziellen Tabellen des Bundesministeriums der Finanzen. Nicht mit Google. Nicht mit Facebook-Gruppen. Nicht mit „mein Nachbar hat es so gemacht“.

Der Nießbrauch ist kein Mittel der Reichen. Er ist ein Mittel der Klugen. Und er ist verfügbar - für jeden, der es richtig macht.

Ist der Nießbrauch auch für Mieter geeignet?

Nein. Der Nießbrauch ist nur für Eigentümer sinnvoll, die ihre Immobilie an Kinder oder andere Angehörige übertragen wollen. Mieter haben kein Eigentum - sie können daher auch kein Nießbrauchrecht eintragen. Wer eine Mietwohnung hat, kann nur einen Wohnrecht-Vertrag mit dem Vermieter abschließen - aber das hat keine steuerliche Wirkung.

Kann ich den Nießbrauch später aufheben?

Nein. Ein Nießbrauchrecht endet nur mit dem Tod des Nießbrauchers. Es kann nicht einfach gekündigt oder aufgehoben werden. Selbst wenn Sie mit dem neuen Eigentümer eine Einigung treffen - das Grundbuch bleibt unverändert. Der neue Eigentümer kann die Immobilie nicht nutzen, bis der Nießbraucher stirbt. Das ist ein wesentlicher Nachteil, wenn sich die Lebensumstände ändern.

Was passiert, wenn der Nießbraucher vor dem Eigentümer stirbt?

Der Nießbrauch erlischt mit dem Tod des Nießbrauchers. Das Eigentum bleibt beim neuen Eigentümer, aber er kann ab diesem Moment die Immobilie voll nutzen - etwa vermieten oder selbst wohnen. Es gibt keine Vererbung des Nießbrauchs. Er ist persönlich gebunden.

Kann ich den Nießbrauch verkaufen?

Nein. Ein Nießbrauchrecht ist nicht veräußerlich. Es ist ein persönliches Recht, das nur für den benannten Personenkreis gilt. Sie können es nicht an einen Dritten übertragen - weder verkaufen noch verschenken. Es endet mit Ihrem Tod.

Warum wird der Nießbrauch immer beliebter?

Weil die Immobilienpreise steigen und die Freibeträge für Erbschafts- und Schenkungssteuer nur begrenzt sind. Mit dem Nießbrauch können Familien ihre Immobilien übertragen, ohne den Freibetrag zu überschreiten. Zudem bietet es Sicherheit: Man bleibt in der eigenen Wohnung, bis zum Lebensende. Das ist besonders wichtig in einer alternden Gesellschaft. Die Zahl der Übertragungen ist seit 2019 um 50% gestiegen - und wird weiter wachsen.

David Melvin

Dezember 19, 2025 AT 13:25Interessanter Ansatz, aber ich frage mich, ob das Finanzamt nicht irgendwann den Nießbrauch als Schenkung umdeutet, wenn die Immobilie jahrelang ungenutzt bleibt. Die Praxis zeigt, dass die Grenzen fließend sind.

Marie-Lynn Crausaz

Dezember 21, 2025 AT 08:15Endlich mal ein kluger Beitrag! Ich hab das mit dem Nießbrauch für meine Eltern gemacht – und ja, es war ein Aufwand, aber die Steuereinsparung hat sich mehr als bezahlt gemacht. Notar und Steuerberater waren die besten Investitionen ever. 💪

Philipp Cherubim

Dezember 21, 2025 AT 15:46Mein Opa hat das vor 15 Jahren gemacht. Die Wohnung ist immer noch voll besetzt, und meine Tante zahlt jetzt die Grundsteuer. Kein Stress, kein Streit. Einfach klasse.

Carsten Nelk

Dezember 23, 2025 AT 09:36Die Berechnung des Kapitalwert-Faktors ist ein statistisches Monster. Wer hier ohne Steuerberater loszieht, der hat keine Ahnung, wie das Finanzamt denkt. Ich hab mal einen Fall gesehen, wo jemand den Faktor von 2022 genutzt hat – 23.000 Euro Nachzahlung. Das ist kein Sparen, das ist Selbstmord.

jill riveria

Dezember 24, 2025 AT 21:33Ich find’s klasse, dass man so etwas rechtlich sicher machen kann – ohne die Familie zu verlieren. Meine Oma lebt noch in der Wohnung, und mein Bruder hat den Titel. Kein Streit, kein Stress. Einfach Menschlichkeit mit Recht.

Torsten Muntz

Dezember 25, 2025 AT 12:05Das ist doch nur ein Trick der Reichen, um Steuern zu umgehen. Wer so was braucht, hat zu viel Geld. Die Normalverdiener zahlen weiterhin die vollen 50% – während die Oberschicht ihre Immobilien im Grundbuch versteckt. Das ist kein Recht, das ist Systembetrug.

Melanie Berger

Dezember 26, 2025 AT 09:46Oh ja, der Nettovießbrauch – das ist die einzige vernünftige Variante. Wer das nicht macht, der hat den Vertrag nicht gelesen. Und nein, der Notar sagt nicht immer die Wahrheit. Ich hab’s selbst erlebt – 40.000 Euro Zinsen, weil jemand 'Brutto' hingeschrieben hat. 🙄

Alexander Wondra

Dezember 27, 2025 AT 20:28Die Formel ist korrekt, aber Achtung: Der Jahreswert darf nicht über 1/18,6 des Marktwerts liegen – das steht im BMF-Schreiben vom Januar 2024, nicht in irgendwelchen Blogartikeln. Wer das ignoriert, der kriegt eine Nachprüfung mit Zinsen. Ich hab’s gesehen. Es ist nicht lustig.

Dirk Lukeit

Dezember 28, 2025 AT 13:58Das ist doch alles Bullshit. Wer so viel Immobilienbesitz hat, der kann auch mal eine Wohnung verkaufen. Aber nein, lieber die Kinder verarschen und die Steuer umgehen. 😒

Frank Vierling

Dezember 29, 2025 AT 09:46Wenn man das mit dem Nießbrauch macht, sollte man auch bereit sein, dass der neue Eigentümer später keine Chance hat, die Wohnung zu nutzen. Das ist kein Familienzusammenhalt – das ist ein Rechtsvertrag mit Todesschutz. Ich find’s kalt.

Ute Klang

Dezember 30, 2025 AT 16:03Ich hab das für meine Eltern gemacht – und ja, es war stressig. Aber jetzt sitzt meine Mutter in ihrer Wohnung, und mein Bruder hat die Rechte. Und wenn sie stirbt? Dann ist sie glücklich, und er kann endlich die Küche renovieren. 🤗

Niklas Baus

Dezember 31, 2025 AT 13:16Ich hab das letztes jahr versucht, aber der notar hat gesagt das ist zu kompliziert… jetzt hab ich angst dass ich was falsch gemacht hab… kann mir jemand helfen??

Rolf Bittner

Januar 1, 2026 AT 13:52Deutschland ist ein Land der Regeln, aber auch der Heuchelei. Wer seine Kinder nicht unterstützt, der ist ein Feind der Familie. Wer aber das Nießbrauchrecht nutzt, der ist ein Genie. Wer es verbieten will, der will die deutsche Familie zerstören. Wir brauchen mehr Recht – nicht mehr Steuern.